Tony Fernandes đã trả lời trên Nikkei mới đây như vậy về lý do dừng giấc mơ lập hãng bay tại Việt Nam. Nhưng thực tế, việc Air Asia từ bỏ không đồng nghĩa với sức nóng đã giảm.

Lý do đầu tiên "không tìm được đối tác" có thể lý giải qua bốn lần Air Asia lỡ hẹn lập liên doanh với các doanh nghiệp Việt. Nhưng ở khía cạnh thứ hai, diễn biến thị trường lại cho thấy câu trả lời khác. Dân số Việt Nam cao hơn 40% so với Thái Lan, nhưng số lượng hãng hàng không chưa bằng một phần ba. Ba hãng là Vinpearl Air, Kite Air và Vietravel Airlines đang xếp hàng chờ bay, sức nóng của thị trường dường như vẫn chưa có dấu hiệu hạ nhiệt.

|

Máy bay của các hãng hàng không Việt Nam. |

Nhìn từ tiềm năng của ngành và dư địa còn lại của thị trường đều chứng minh, cơ hội cho ngành hàng không Việt Nam còn rất nhiều.

Tương tự thế giới, hàng không Việt Nam có mối tương quan cùng chiều với tăng trưởng GDP. Thu nhập đầu người cao, theo đánh giá của Công ty chứng khoán FPT (FPTS), sẽ kích thích nhu cầu di chuyển bằng đường hàng không cao hơn. Số liệu của IMF cho thấy, so với khu vực, thu nhập GDP đầu người của Việt Nam ở mức thấp, nhưng lại có tốc độ tăng ở nhóm cao nhất. GDP bình quân đầu người Việt Nam được dự báo tăng khoảng 7,6% mỗi năm và thuộc nhóm nước có tốc độ tăng nhanh nhất Đông Nam Á giai đoạn 2017-2022.

Bên cạnh đó, theo FPTS, dòng vốn FDI liên tục tăng những năm gần đây và lượng khách du lịch cao cũng thúc đẩy sự phát triển của ngành hàng không. Dòng vốn FDI gia tăng sẽ trực tiếp thúc đẩy nhu cầu di chuyển trong nước và quốc tế vì mục đích công việc. Còn tiềm năng từ du lịch sẽ khuyến khích các hãng hàng không phát triển và mở rộng mạng lưới bay.

Số liệu thống kê từ IATA và CAPA, lượng khách vận chuyển bằng đường hàng không tại Việt Nam tăng bình quân 17,1% mỗi năm trong giai đoạn 2011-2016, cao hơn rất nhiều so với mức 6,3% của thế giới và 10,2% của khu vực Châu Á - Thái Bình Dương. Việt Nam cũng được dự báo là thị trường có tốc độ tăng trưởng thứ 5 thế giới về lượt khách hàng năm trong giai đoạn 2015-2035.

Xét từ khía cạnh "người chơi" trên thị trường, số lượng khiêm tốn của các hãng bay cũng là một lý do để những tay chơi mới xuất hiện.

Thị trường Việt Nam hiện chỉ có 5 hãng hàng không là: Vietnam Airlines, Vietjet Air, Jetstar, Bamboo Airways và VASCO. Nếu xét về cấu trúc sở hữu, con số này thực tế chỉ còn ba, gồm Vietnam Airlines, Vietjet và Bamboo Airways. Trong đó, miếng bánh thị phần hàng tỷ USD trong gần một thập kỷ gần đây chỉ là cuộc đua "song mã" giữa Vietnam Airlines và Vietjet.

Con số này, nếu so với một số nước khác trong khu vực, cho thấy tiềm năng của thị trường. Dân số Thái Lan chỉ bằng 60% nếu so với Việt Nam nhưng số lượng hãng bay của nước này gấp hơn ba lần. Nếu tính riêng phân khúc hàng không giá rẻ, Việt Nam chỉ có hai cái tên là Vietjet và Jetstar, tuy nhiên các quốc gia khác như Philippines, Malaysia có 4 hãng, Indonesia có 5 hãng hay, Thái Lan có 9 hãng.

Chen chân vào một thị trường lớn, các hãng bay mới thành lập được nhận định không thiếu cơ hội để cạnh tranh miếng bánh thị phần.

Vietjet, thành lập năm 2007, mất 4 năm để có chuyến bay đầu tiên được thực hiện. Đến lượt Bamboo Airways, hãng bay thành lập giữa năm ngoái mất chưa đầy một năm để làm điều tương tự. Hai cái tên gần đây, Vinpearl Air và Vietravel Air, mới ra mắt nhưng đã ấn định mốc thời gian cất cánh ngay giữa năm sau.

VCSC trong hai báo cáo gần đây về Vietjet Air và Vietnam Airlines có chung nhận định: "Chúng tôi nhận thấy rủi ro gia tăng từ cạnh tranh gay gắt hơn với số lượng các hãng hàng không mới có khả năng tham gia thị trường". Theo Cục hàng không, thị phần của Bamboo Airways trong nửa đầu năm đạt 4,2%. Con số này "lấy" 3,2% từ Vietnam Airlines và 1% từ Vietjet.

Báo cáo tài chính riêng quý gần nhất của Vietjet cho thấy, biên lợi nhuận gộp của hãng bay này chỉ đạt 13,7%, so với mức gần 18% cùng kỳ năm trước. Tương tự với Vietnam Airlines khi biên lợi nhuận gộp của công ty mẹ giảm gần 1% cùng kỳ, với sự gia tăng nhanh hơn của giá vốn so với tốc độ tăng của doanh thu.

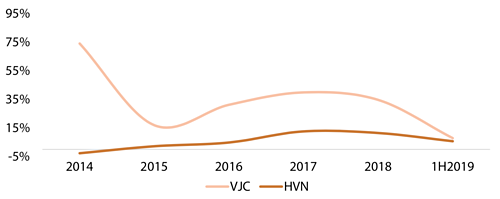

|

Tăng trưởng doanh thu vận tải hàng không của Vietnam Airlines và Vietjet. Ảnh: VDSC |

Với những hãng bay mới, việc đẩy nhanh tốc độ tham gia thị trường vừa là cơ hội, những cũng đi kèm không ít thách thức. Không chỉ vấn đề cạnh tranh giữa những hãng bay, mà cả bài toán tài chính, sức ép lên nhân sự, hạ tầng ngành giao thông.

Bamboo Airways, hiện chiếm gần 5% thị phần nội địa, tham vọng tăng lên 30% vào năm tới sau khi IPO và niêm yết cổ phiếu. Tuy nhiên, kết quả hợp nhất Bamboo Airway vào FLC (công ty mẹ của hãng bay này) đang cho thấy một phần sức ép lên bức tranh tài chính. Trong 9 tháng đầu năm nay, khi Bamboo Airways bước vào giai đoạn mở rộng, FLC gần như không còn lợi nhuận từ hoạt động kinh doanh. Biên lợi nhuận gộp của tập đoàn này giảm về gần 0%, trong khi cùng kỳ năm 2018, con số này đạt xấp xỉ 10%.

Về ngắn hạn, tác động dễ thấy nhất của yếu tố cạnh tranh là giá vé. "Chúng tôi nhận thấy Vietnam Airlines tiếp tục đưa ra nhiều chương trình chiết khấu giá vé hơn trong bối cảnh Bamboo Airways tích cực mở rộng", báo cáo VCSC viết. Như trường hợp vé Tết năm nay, theo các đại lý, các chặng cao điểm không lo thiếu vé, thậm chí một số hãng sẽ phải giảm mạnh theo nhu cầu thị trường. Khoảng cách giữa giá vé của Vietnam Airlines với các hãng bay khác cũng được thu hẹp.

Về dài hạn, áp lực cạnh tranh không chỉ dừng ở câu chuyện thị trường hay giá vé. Hai vấn đề nổi cộm nhất của ngành hàng không gần đây là hạ tầng và phi công, được dự báo sẽ còn "nhức nhối" hơn khi xuất hiện nhiều hãng bay mới.

Tăng trưởng hoạt động bay nhanh chóng dẫn đến quá tải từ trên trời cho đến đường cất hạ cánh, đường lăn, nhà ga và cả sân đỗ sân bay.

Hạ tầng hàng không quá tải, đặc biệt là những cảng hàng không lớn như Nội Bài hay Tân Sơn Nhất được nhắc đến liên tục trong hai năm gần đây. Công suất thiết kế của sân bay Tân Sơn Nhất là 25 triệu khách mỗi năm, nhưng năm 2018 đã đón tới 38,5 triệu lượt khách. Những hãng bay mới, hầu hết đều chen chân vào những chặng bay cao điểm Hà Nội, Đà Nẵng, TP HCM khiến sức ép ngày càng tăng.

Trong khi đó, "khan hiếm phi công" cũng là vấn đề của các hãng bay. Chi phí đào tạo phi công ước tính lên tới con số vài tỷ đồng, với nhiều điều kiện khắt khe, khiến nhân sự ngành này, vì thế, được trả lương cao ngất ngưởng nhưng vẫn thiếu. Các hãng bay mới với nhu cầu tuyển dụng ban đầu quy mô lớn đang đẩy vấn đề phi công trở thành "cuộc chiến" về lương, thưởng. Bamboo Airways hay Vinpearl Air trong tin tuyển dụng đều cam kết mức lương hấp dẫn nhất thị trường.

Theo Minh Sơn/Vnexpress